Gastkommentar von Stefan Riße, Finanzanalyst und Börsenkorrespondent für “N-TV”

Ich beobachte schon seit langem Stimmungsindikatoren, weil sie nach meiner Erfahrung noch die beste Möglichkeit sind, Märkte zu timen, wenngleich dies immer schwierig ist. Seit den neunziger Jahren ist die Anzahl an Stimmungsindikatoren kontinuierlich gestiegen. Das liegt zum einen daran, dass das Informationsangebot in Bezug auf die Finanzmärkte allgemein gestiegen ist, zum anderen aber auch daran, dass diese Form der Analyse im Laufe der Jahre immer mehr Anhänger gefunden hat. Immer mehr Börsendienste oder Banken machen entsprechende Auswertungen oder Umfragen.

Das älteste Stimmungsbarometer gibt es seit über 50 Jahren

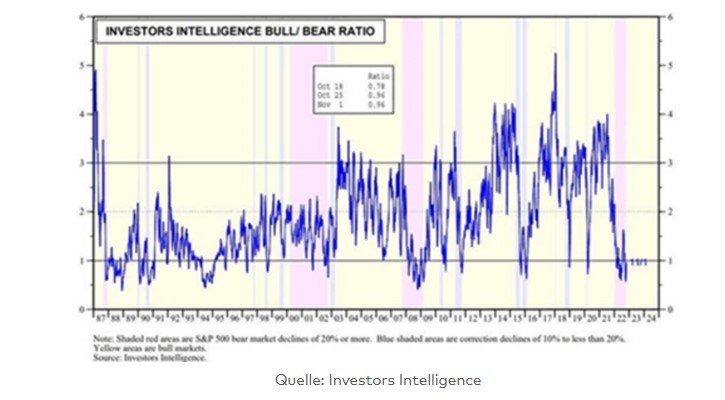

Einer der ersten Stimmungsindikatoren, der mir begegnete, war der Advisor’s Sentiment Report von Investors Intelligence. Seit 1963 zählt dieser Börsendienst die US-amerikanischen Börsenbriefe aus und ordnet sie ein in bullisch, neutral und bärisch. Früh war zu erkennen, dass der Indikator antizyklisch zu interpretieren ist, also wenn extremer Pessimismus herrscht, man als Investor beherzt zugreifen sollte und bei extremem Optimismus eher mal Positionen abbaut. Wobei letzteres deutlich schwieriger ist, denn oft steigen Kurse trotz sehr hohem Optimismus noch deutlich weiter, bevor eine wirkliche Korrektur kommt. Da Aktien mehr steigen als fallen ist das bezüglich der Wahrscheinlichkeit auch nur logisch. Sieht man sich die Historie des Indikators an, dann kann man eigentlich nur feststellen, dass man an sich nur nach diesem Prinzip – bei großem Pessimismus kaufen – handeln und ohne viel Aufwand extrem erfolgreich sein müsste. Allerdings fällt es vielen Investoren sehr schwer, den Signalen zu folgen, denn die Werte, die starken Pessimismus signalisieren, treten dann auf, wenn die Nachrichten, die auf uns einstürzen, verheerend sind. Und so kommt bei jedem Rückschlag immer wieder der Gedanke, dass diese Nachrichten womöglich Relevanz haben und die Kurse berechtigterweise fallen. Oft ist das auch so. Nur zeigen uns Stimmungsindikatoren, wann die Angst womöglich auch schon komplett in den Kursen enthalten ist.

Ältester Stimmungsindikator auch einer der wertvollsten

Womöglich ist der älteste Stimmungsindikator auch einer der besten. Meiner Beobachtung nach ist dies auf jeden Fall so. Der Blick auf den nachfolgenden Chart zeigt es eigentlich sehr deutlich, für jeden, der die Börsengeschichte kennt.

Für diejenigen, die vielleicht noch nicht so lange am Markt agieren, aber kurz mal ein Blick auf die Tiefpunkte dieses Charts. 1987 gab es einen legendären Börsenkrach im Oktober und auch hier sehen wir, ging der Pessimismus ziemlich nach oben, beziehungsweise die Stimmung ziemlich nach unten. Anschließend folgte ein regelrechter Bullenmarkt. 1994 gab es den letzten Crash an den Rentenmärkten und auch die Aktien blieben nicht verschont. Wer den Mut hatte, einzusteigen, der wurde belohnt. 2000 platzte die Internetblase und über zwei Jahre ging es mit den Kursen abwärts. Ende 2002 einzusteigen, war richtig, auch wenn die Kurse noch etwas weiter fielen. Das gleiche gilt für die Finanzkrise. Hier stieg man 2008 nach diesem Indikator ein, auch das war noch nicht das absolute Tief, aber rückblickend gesehen eine tolle Kaufgelegenheit. Dann hatten wir die Verwerfungen in China 2015/2016 um den Jahreswechsel herum und auch hier ein gutes Kaufsignal. Genauso 2018 mit erheblichen Verlusten bis zum letzten Handelstag, 2019 liefen die Kurse dann wieder nach oben. Und dann Corona. Auch in dieser Krise lieferte das Advisor‘s Sentiment ein perfektes Kaufsignal.

Erholung sollte sich fortsetzen

Und nun zur aktuellen Situation. Es gab bereits ein Kaufsignal in diesem Jahr, dass man nicht als Fehlsignal betrachten kann, weil es dann eine technische Erholung gab, aber aufgrund der restriktiven Geldpolitik war es noch kein neuer Bullenmarkt. Den will auch ich jetzt nicht voraussagen, aber eine Fortsetzung der Erholung vor allem der Technologiewerte sollte bis zum Jahresende drin sein. Dafür spricht eben der noch immer starke Pessimismus, gepaart mit der Hoffnung, dass die Inflation ihren Höhepunkt überschritten hat und die Zinserhöhungen ebenfalls absehbar zu Ende gehen. Und die Saisonalität spielt statistisch betrachtet den Bullen ebenfalls in die Hände und das besonders in Jahren, wo es Midterm-Wahlen gibt. Wie es nach dem Jahreswechsel weiter geht, wird man mit der entsprechenden Positionierung neu bestimmen müssen. Aber der kurzfristige Ausblick scheint positiv.